|

|

Sindikalno organizovanje je civilizacijska tekovina.

Definisano je Ustavom, Zakonom o radu i Zakonom o mirnom rešavanju sporova.

Naše aktivnosti organizujemo i vodimo u tom smeru.

Samo institucionalno zaštićeni, radnici mogu da zaštite svoja prava. |

Vraćanje dugova

|

Izvor: Blic | 29. 11. 2022. Banke usklađuju i rate i kamateOd kraja juna ove godine zbog zaoštravanja monetarne politike ECB, Euribor kontinuirano raste. Ovi skokovi direktno utiču na one građane koji imaju kredite sa promenljivim kamatnim stopama, koji čine 70 odsto svih građana sa zajmovima, samim tim što se Euribor uračunava u vrednost promenljive kamate.

Ključni datumi | Tako se rate na kredite sa šestomesečnim euriborom, logično, usklađuju dva puta godišnje, tj. 30. juna i 31. decembra. Sa druge strane tromesečni euribor, se usklađuje kako mu i ime kaže, na svaka 3 meseca. Kod njega su ključni datumi: 31. mart, 30. jun, 30. septembar i 31. decembar. Samim tim, rast od juna do sada, sem onih koji imaju drugačiji dogovor sa bankom, oni koji imaju kredit sa 6M Euriborom nisu do sada osetili, i za njih će rata poskupeti tek od početka ove godine. Stabilizacija? | Euribor već nekoliko meseci kontinuirano raste. Koliko dugo će još ići uzlaznom putanjom, misterija je i za struku, ali su predviđanja da bi 2024. trebalo očekivati stabilizaciju. I to je dobra vest o kojoj u poslednje vreme sve više stručnjaka priča i zvanično, a utemeljena je u prognozama daljeg kretanja inflacije. - Kako će to u budućnosti svi bismo voleli da znamo. Ali to sve sve zavisi od toga kojom brzinom će se inflacija zaustaviti a onda i krenuti na dole. Ja verujem da to može da se desi već na proleće sledeće godine, odnosno da pik inflacije bude do nove godine, a onda da krene da se spušta. I to ne samo kod nas, nego i svuda, upravo zbog ovih mera koje se preduzimaju i da se negde 2024. godine vratimo u granice normale, a to znači 3 odsto ciljane inflacije, +- 1,5 odsto i to je u programima svih centralnih banaka - rekao je nedavno za "Blic" Vladimir Vasić, generalni sekretar Udruženja banaka. Šta je euribor? | Euribor (Euro Interbank Offered Rate) je kamatna stopa po kojoj grupa banaka jedna drugoj pozajmljuju novac. Promenljive kamatne stope po kojima se u Srbiji obračunavaju krediti čija je otplata vezana za evro sastoje se od dva dela: tromesečnog (3M) ili šestomesečnog (6M) euribora i fiksnog dela – takozvane marže banke u procentualnom iznosu.

Izvor: Kamatica | 3. 5. 2019. Kada banka može da naplati dugove od naslednikaŠta se dešava sa dugom po kreditu ili nekom drugom bankarskom proizvodu kada dužnik premine? Da li su naslednici u obavezi da isplate dugove pokojnika i kada banka ima pravo da od naslednika potražuje naplatu?

„Moj otac je imao 65 godina u trenutku podizanja kredita i ne znam zašto kredit nije osiguran“, kaže naša sugrađanka. Tim finansijskog portala Kamatica je oko ovog slučaja konsultovala beogradskog advokata Marka Stankovića, koji je objasnio koja su prava naslednika i kada je moguće da banka naplati dugove od naslednika. „Termin biološki naslednici u pravu ne postoji“, kaže advokat Stanković i dodaje da po zakonu naša sugrađanka spada u prvi nasledni red zakonskih naslednika, koji se pozivaju na nasleđivanje ukoliko ima imovine. U skladu sa Zakonom, naslednici odgovaraju za dugove samo do vrednosti nasleđene imovine ali banka ne može da zahteva bilo kakva plaćanja od naslednika sve dok ostavinski postupak nije okončan, a sprovođenje ostavinskog postupka može da inicira i banka kao poverilac. Ukoliko je sproveden ostavinski postupak, i prihvatili ste nasleđe, možete odgovarati za dugove samo do visine te imovine koju ste nasledili, odnosno ukoliko niste ništa nasledili, banka nema prava da zahteva plaćanje neisplaćenih rata. „Naslednici ne moraju da prihvatite nasleđe, a u tom slučaju nisu u obavezi da isplaćuju zaostali dug. Banke su u praksi često napadne i insistiraju na naplati njihovog potraživanja, čak i kad nemaju pravnog osnova za to, oslanjajući se na to da će dužnici, često u strahu od prinudne naplate, postupiti i po ovakvim zahtevima“, dodaje advokat Stanković, i savetuje da naslednici dobro razmotre kolika je vrednost imovine koju bi eventualno nasledili i da li im je u interesu da se uopšte prihvataju nasleđa. Savet za sve koji imaju ovakav problem da potraže pomoć od pravnika.

Izvor: Kamatica | 6. 2. 2019. Kašnjenje u otplati kredita kao začarani krugNeosporna je činjenica da je u bankarskom sektoru najveći problem nenaplativost kredita. Docnja je tu, sve više građana duguje, i čini se da iz ovog začaranog kruga nema izlaza. Iako smo navikli na fleksibilnost banaka, bankarske procedure su vrlo stroge kada dođe do problema u otplati. Posle prve rate dugovanja, bankarski službenici za naplatu potraživanja zovu dužnika i opominju ga o dugovanju i rokovima za naplatu. Istovremeno, sistemski se šalju pismene opomene na kućnu adresu kao dokaz koji banka mora da ima u slučaju pokretanja sudskog procesa radi eventualne prinudne naplate. Ovaj postupak se ponavlja sve do dugovanja tri rate, kada banka, u slučaju da ne platimo makar deo dugovanja, preduzima ozbiljnije korake ka naplati dugovanja. Kada na kućnu adresu stigne pismena opomena pred utuženje to je „minut do dvanaest“ da bi se izbeglo moguće dostavljanje sudskog rešenja o prinudnoj naplati.

Ugovor koji smo potpisali sa bankom je neoboriv, sem u slučaju grubog kršenja ugovornog odnosa od strane banke. Naravno, svako rešenje ima rok za žalbu i u tom slučaju bolje je napisati bilo kakvu žalbu na rešenje uz priznavanje dugovanja i molbu suda da dozvoli vansudsko poravnanje sa bankom, nego doći do momenta da po sudskom rešenju dobijemo administrativnu zabranu na maksimum 75 odsto mesečnih prihoda (ukoliko ih imamo) ili da nam sudski izvršitelji pokucaju na vrata i krenu u popis pokretne imovine kako bi naplati dug prema banci. Birati između dva zla i izabrati manje u ovakvoj situaciji teško je. Naime, ukoliko ste prilikom realizacije kredita banci dostavili i potpisane i overene administrativne zabrane, možete očekivati i scenario aktivacije iste bez prethodnog obaveštenja banke. Poslodavac koji je popunio i overio Administrativne zabrane se obavezao na zahtev svog zaposlenog, da će postupati po Rešenju o administrativnoj zabrani, te da će tokom otplate kredita, postupati po pisanim obaveštenjima banke o promenama mesečnih anuiteta i/ili o obustavi eventualno dospelih, a neizmirenih obaveza po kreditu, da će pisanim putem obavestiti banku ukoliko zaposlenom, po bilo kom osnovu prestane radni odnos kod trenutnog poslodavca, kao i da će u potpunosti izvršiti sve obaveze koje proističu iz ovog Rešenja, a u skladu sa propisima, te da će u suprotnom, snositi sve Zakonom predviđene posledice. Savet Ne čekajte da dugovanje postane veće od dve rate. Iako po Zakonu postoji mogućnost proglašenja zastoja u otplati, banke ovo nerado čine kada ste već upali u docnju i dugujete. Tada se drastično smanjuje mogućnost dogovora sa bankom, odnosno mogućnost reprogramiranja ili refinansiranja obaveza. Ukoliko ste, nažalost, u situaciji da je banka pokrenula sudski spor za naplatu dugovanja, obratite se sudu i banci sa zahtevom za vansudsko poravnanje (u najvećem broju slučajeva to se završi reprogramiranjem spornog kredita), kako bi izbegli blokadu 75 odsto mesečnih prihoda ili popis pokretne imovine. Jer, koliko god neverovatno zvučalo, bankama nije u interesu da kredite naplaćuju sudskim putem, već da nađu najlakše i najbolje rešenje kojim će se rešiti sporna situacija.

Izvor: Dnevnik | 24. 10. 2017.

Dug po glavi stanovnika prešao hiljadu evraGrađani Srbije su pre desetak godina rado uzimali kredite, a ni ostale mogućnosti zaduživanja nisu bile zapostavljene, ali poslednjih godina sve smo obazriviji kod trošenja.

Međutim, podaci Kreditnog biroa Udruženja banka Srbije govore da dug stalno raste. Za prvih devet meseci ove godine ukupna zaduženost stanovnika Srbije po osnovu kredita, kreditnih kartica i dozvoljenih prekoračenja po tekućim računima i lizing-ugovorima iznosi po 1.095 evra. Prošlu godinu završili smo s dugom po glavi od 983 evra. Drugim rečima, povećali smo dugovanja 112 evra. Najviše dugujemo po osnovu kredita – po 1.018 evra, dok smo prošlu godinu završili s 912 evra. Kreditne kartice spadaju kod nas u veoma skupe instrumente zaduživanja. Pre nekoliko godina preko toga se olako prelazilo. Sada su klijenti postalo obazrivi. Zaduženost stanovnika po tom osnovu povećala se za prvih devet meseci samo jedna jedini evro. Koncem decembra bila je 39 evra. 1.018 evra dug po glavi za kredite Zaduživanje prekoračenjem po tekućem računu je takođe s dvocifrenim kamatama, ali kada se nema za tekuću potrošnju, radije se bira minus nego kartica. Tako podaci Kreditnog biroa Udruženja banka Srbije govore da po osnovu računa u proseku dugujemo 32 evra, umesto 27, koliko je bilo poslednjeg dana decembra. Odnosno, minusi su pobedili kartice sa četiri evra. 112 evra smo povećali dugove po stanovniku Najpopularnije pozajmice u prethodnih devet meseci bile su, kao i ranijih godina, gotovinski krediti. U pomenutom periodu porasli su 14,7 odsto i ukupan dug je 314,25 milijardi dinara, ili gotovo 20 odsto više. Drugi po popularnosti su krediti za refinansiranje. Oni se najčešće odobravaju tako da se stari zajam „prepakuje”, uz nižu kamatu i doda još malo svežeg keša. Ti zajmovi porasli su 14,7 odsto i zaustavili se na sumi od 84,72 milijarde dinara. Sustigli smo region: Naši građani su najmanje zaduženi u regionu, s nešto više od hiljadu evra. Podaci govore da je u Bosni i Hercegovini dug po glavi 1.155 evra. Beže nam i Crnogorci – 1.636 evra. Što se tiče drugih, oni beže i to višestruko – dug po glavi stanovnika u Slovačkoj 5.416 evra. Ta veća dugovanja imaju i dobru stranu: plate su tamo veće pa je izvesno da će i kod nas s primanjima rasti i kapaciteti građana za zaduživanje koje će oni koristiti.

Izvor: Blic | 27. 3. 2017. Koliko ćete platiti prevremenu otplatu kredita?Banke u Srbiji ne naplaćuju naknade za prevremenu otplatu kredita, izuzev kada se radi o stambenim kreditima. Prema važećem zakonu, kod stambenih kredita ova naknada može biti najviše jedan odsto od iznosa prevemeno otplaćenog kredita. Ukoliko neko želi da prevremeno otplati kredit, delimično ili u celosti, potrebno je da banci podnese pismeni zahtev. Tom prilikom dobiće potvrdu o visini duga, uz napomenu da visina duga važi na dan Prevremena otplata kredita regulisana je Zakona o zaštiti korisnika finansijskih usluga, koji je donet 5. decembra 2011. On predviđa da korisnik ima pravo da u bilo kom momentu, u potpunosti ili delimično, izvrši svoje obaveze iz ugovora o kreditu, u kom slučaju ima pravo na umanjenje ukupne cene kredita za iznos kamate i troškova za preostali period trajanja tog ugovora (prevremena otplata). Evo koji su uslovi prevremene otplate kredita u nekim od naših najvećih banaka: Komercijalna banka ne naplaćuje naknadu za prevremenu otplatu kredita, izuzev kod stambenih kredita kod kojih je ista definisana u skladu sa Zakonom o zaštiti korisnika finansijskih usluga. „Za kredite odobrene pre stupanja na snagu navedenog Zakona, banka naplaćuje ugovorenu naknadu za prevremenu otplatu kredita. Svi uslovi su jasno, nedvosmisleno i transparentno regulisani ugovorom o kreditu“ - objašnjavaju u Komercijalnoj banci. Primera radi, ukoliko osoba 20. marta podigne gotovinski kredit u Komercijalnoj banci u iznosu od 100 hiljada dinara, u slučaju uredne otplate kredita, ukoliko klijent odluči da ga prevremeno otplati u celosti, nakon 6 meseci, ostatak duga iznosio bi 50.859,91 dinara, što predstavlja ukupan iznos za otplatu kredita u celosti. Banca Intesa svojim klijentima pruža mogućnost prevremene otplate gotovinskih i stambenih kredita uz naknadu koja u skladu sa zakonom iznosi do 1 odsto prevremeno otplaćenog iznosa u slučaju da je period između prevremene otplate i ugovorenog roka duži od jedne godine, odnosno do 0,5 odsto prevremeno otplaćenog iznosa ako je ovaj period kraći od jedne godine. „Naknada se ne zaračunava ukoliko je ukupno prevremeno otplaćen iznos jednak ili manji od 1.000.000 dinara, uključujući sve prevremene otplate u toku prethodnih 12 meseci, kao ni u slučaju prevremene otplate kredita iz ličnih sredstava. Mogućnost prevremene otplate sa klijentom se ugovara u momentu apliciranja za kredit, a detalji prevremene otplate su uneti u svaki ugovor o kreditu“ - kažu u Banci Intesa. U Eurobank svaki klijent ima pravo da u bilo kom momentu, u potpunosti ili delimično, izvrši svoje obaveze iz ugovora o kreditu. Kod ugovora o kreditu koji su zaključeni pre 5. decembra 2011. banka može da ugovori naknadu za prevremenu otplatu kredita ako je ugovorena fiksna nominalna kamatna stopa. „Kod ugovora o kreditu čiji je predmet kupovina nepokretnosti, takođe banka može da ugovori naknadu za prevremenu otplatu ako je ugovorena fiksna ili promenljiva nominalna kamatna stopa. Naknada za prevremenu otplatu moze biti najviše do 1 odsto iznosa prevremeno otplaćenog kredita, i to ako je period između prevremene otplate i roka ispunjenja obaveze iz ugovora o kreditu duži od jedne godine. Ako je ovaj period kraći, ova naknada ne može biti veća od 0,5 odsto iznosa prevremeno otplaćenog kredita. Banka može tražiti naplatu naknade pod uslovom da je iznos prevremene otplate u periodu od dvanaest meseci veći od milion dinara“ - objašnjavaju u Eurobanci. Pored troškova prevremene otplate, klijent treba da plati i iznos kamate koja je obračunata do datuma kada je prevremena otplata izvršena, ali ne i na ostatak duga, kažu u ovoj banci. „Naprimer, ako rata dospeva prvog u mesecu, a prevremena otplata se izvrši 15. u mesecu, banka će za tih petnaestak dana obračunati kamatu“ - ističu u Eurobanci. Raiffeisen banka ne obračunava proviziju za prevremenu otplatu niti za jedan model kredita. To se odnosi kako za delimičnu, tako i za otplatu kredita u celosti. „Delimična ili potpuna otplata kredita uključuje nedospelu glavnicu, kao i pripadajući deo kamate za mesec u kojem se vrši otplata kredita. Primera radi, ukoliko je neko uzeo gotovinski kredit, ugovoren prvog januara ove godine u iznosu od 300.000 dinara, delimičnu otplatu glavnice kredita od 20.000 dinara klijent vrši posle 36 otplaćenih rata i izvršenje iste najavljuje za šestog u mesecu, odnosno 6. februara 2020. U tom slučaju ukupni troškovi su 20.000 dinara na ime smanjenja glavnice kredita, plus pripadajući deo kamate za prvih pet dana u mesecu koja iznosi 201 dinar. Ugovorom o kreditu je definisano da je klijent u obavezi da obavesti banku najkasnije tri dana pre izvršene otplate“ - ističu u Raiffeisen banci. U UniCredit Bank važe slična pravila, kao i u ostalim bankama u Srbiji. „Kada su u pitanju stambeni krediti, u zavisnosti od preostalog perioda otplate i visine iznosa duga, naknada za prevremenu otplatu iznosi od 0,5 do jedan odsto od iznosa prevremeno otplaćenog duga, a pored toga na dan prevremene otplate korisnik plaća banci obračunatu, a neplaćenu kamatu na dugovanu glavnicu zaključno sa danom prevremene otplate. U svakom slučaju, iznos naknade za prevremenu otplatu ne može biti veći od iznosa kamate koju bi korisnik platio tokom perioda između prevremene otplate i roka ispunjenja obaveze iz ugovora“ - kažu u Unicredit banci. Osim naknade koja se naplaćuje prilikom prevremene otplate stambenih kredita, ni u ovoj banci nema drugih troškova prevremene otplate.

Izvor: Politika | 19. 10. 2016. Agencije pre ili kasnije zakucaju na vrata dužnikaNarodna banka Srbije razmatra mogućnosti da, osim bankama, dozvoli i drugim finansijskim organizacijama da otkupljuju kredite građana.

„Razmatramo mogućnost da osim bankama omogućimo i drugim finansijskim organizacijama da otkupljuju kredite – potraživanja od fizičkih lica. Formirali smo radnu grupu sa zadatkom izrade predloga regulatornog okvira za nedepozitne finansijske institucije, po ugledu na okvir kojim se uređuje poslovanje ovakvih institucija u Evropskoj uniji. Naročito vodimo računa o rizicima kojima su građani – fizička lica, kao korisnici kredita izloženi, a posebno da se ne dovede u pitanje uspostavljeni nivo njihove zaštite“ – kažu u NBS. Agencije će raditi u skladu s propisima o zaštiti korisnika finansijskih usluga, a tek kada se uspostavi zakonski okvir za funkcionisanje nedepozitnih finansijskih institucija postojaće mogućnost izmene Zakona o zaštiti korisnika finansijskih usluga, kojim je preciznije i na sistemski način uređeno ustupanje potraživanja koje banka ima prema fizičkom licu. „Naglašavamo da Zakon o zaštiti korisnika finansijskih usluga svakako garantuje da dužnik ne može ničim biti doveden u nepovoljniji položaj od položaja u kome bi bio da potraživanje nije preneto i da taj dostignuti nivo zaštite korisnika finansijskih usluga neće biti umanjen“ – kažu u NBS. Iako centralna banka to ne navodi, razlog za eventualnu promenu regulative svakako je razlog to što se udeo nenaplativih zajmova građana u bilansima banaka ne smanjuje. MMF je u svom poslednjem izveštaju naveo da su banke smanjile udeo nenaplativih zajmova za oko tri milijarde dinara. S obzirom na to da oko 75 milijardi dinara građani ne vraćaju bankama, smanjenje loših zajmova građana je još simbolično. Inače, kod bankarskih plasmana građanima učešće takozvanih toksičnih zajmova je oko desetak odsto što znači da je svaki deseti kredit dat fizičkim licima problematičan. Eventualna prodaja kredita specijalizovanim agencijama zapravo nije novina, već bi bila povratak na staro. Kod nas već godinama posluju specijalizovane agencije koje otkupljuju dugove. Prvo im je bilo dozvoljeno da i od banaka, telekomunikacionih kompanija, lizing kuća, otkupljuju dugove i građana i pravnih lica i to su oni poznati slučajevi kada dužniku zazvoni telefon i agencija, a ne prvobitni poverilac, jer je došlo do promene, odnosno prodaje duga, ga „podseti” da ima dug za račun za mobilni telefon, neplaćene rate za kredit i slično, i da sada treba da dug plati novom poveriocu. I da mogu da se „dogovore”, odnosno da se plati veći iznos duga ili neki njegov deo kako ga poverilac ne bi tužio sudu što automatski znači povećanje izdataka za dužnika, između ostalog i za troškove izvršitelja. U međuvremenu, Zakonom o zaštiti korisnika finansijskih usluga, pre dve godine država je odlučila da zaštiti građane tako što banke više ne mogu takvim agencijama da prodaju dugove. To što se država zaštitnički ponela prema građanima tako što je bankama dozvolila da kredit, koji oni ne vraćaju, mogu da prodaju samo drugoj banci, a ne i nekim agencijama specijalizovanim za naplatu dugova, ima i drugu stranu medalje. Banke među sobom uopšte ne trguju kreditima fizičkih lica kod kojih postoji problem u otplati, a posledica toga je da ovi teško naplativi zajmovi i dalje opterećuju banke, odnosno da ih one ne „čiste” iz svojih bilansa. Banke ne kupuju tuđe neuspešne kredite, jer su načini za rešavanje problema isti, a i rezervacije koje moraju da se plate kod centralne banke su iste. Ove agencije, međutim, nemaju pravo da prinudno naplate dug i ne treba njihov rad brkati sa radom izvršitelja. U slučaju prodaje potraživanja menja se samo poverilac, a on dalje odlučuje kako će svoje potraživanje, odnosno dug dužnika, da naplati. Izvršitelji su tek sledeća instanca, jer oni naplaćuju potraživanja kako banaka, tako i drugih privrednih subjekata, tek na osnovu sudske odluke i u postupku koji reguliše Zakon o izvršenju i obezbeđenju.

Izvor: Nedeljnik | 11. 10. 2016. Istorijska pobeda: Prvi srpski dužnik u „švajcarcima“ koji je dobio banku na sudu

Prvi srpski korisnik kredita indeksiranog u švajcarskim francima dobio je pred sudom raskid ugovora sa bankom, javljaju mediji. Kako je predsednik Udruženja Efektiva Dejan Gavrilović objasnio za Dnevnik N1 televizije, reč je o klijentu koji je na dan isplate kredita od banke dobio sedam miliona dinara, do sada je otplatio šest i po miliona dinara kredita, a po planu isplate banci duguje još 13,5 miliona dinara zbog promena kursa švajcarca. Raskid ugovora znači da će svaka strana morati da vrati ono što je primila, odnosno klijent će vratiti sumu koju je dobio od banke sa zateznom kamatom, dok će banka vratiti sav novac koji je klijent otplatio, zajedno sa zateznom kamatom. Ova presuda doneta je po tužbi koju je podneo korisnik kredita, tražeći raskid ugovora zbog promenjenih okolnosti. „Siguran sam da je ovo istorijska presuda i spas 21.000 porodica u Srbiji. Mi odustajemo od zahteva za konverzijom kredita u evro po paritetu koji je važio na dan isplate kredita. Više ne tražimo takav zakon, već idemo na raskid ugovora. Animiraćemo što više korisnika da tuže banke i na ovaj način rešimo problem“, najavljuje Gavrilović. Sudija Ustavnog suda Dragiša Slijepčević je nedavno izjavio da su krediti izgubili smisao za jednu ugovornu stranu i da su podložni raskidu ugovora, i zbog toga pozvao građane zadužene u „švajcarcima“ da podnesu grupne tužbe. Građani Srbije su ogorčeni jer su naši susedi Hrvati i Crnogorci problem sa „švajcarcima“ rešili Zakonom o konverziji kredita. U Hrvatskoj je nedavno Addiko banka izgubila sudski spor i vratila klijentkinji preplaćenu kamatu za kredit u „švajcarcima“, a na to još i platila kamatu. Banka u ovom slučaju nije uložila žalbu na prvostepenu presudu, kao ostale banke. Inače, u Hrvatskoj dužnici preostali dug plaćaju u evrima, što ne odgovara bankama jer navodno gube ogroman novac. Zato je i UniCredit banka tužila državu Hrvatsku sa zahtevom za odštetu od pola milijarde evra. Vrhovni sud Hrvatske je prošle godine doneo presudu u kojoj je dužnicima s kreditima vezanim za švajcarski franak priznao da je kamatna stopa tih kredita nezakonita. Prethodna presuda Visokog trgovačkog suda dovela je do niza tužbi protiv banaka u Hrvatskoj, sa zahtevom za povraćaj novca. Upravo je to put kojim je krenula Srbija. Mađarski premijer Viktor Orban je tu situaciju sa „švajcarcima“ rešio za jedan dan, tako što je kredite u švajcarskom franku prebacio u forinte. Nedavno se oglasio i advokat Denis Perinčić, predsednik Republičke unije potrošača Srbije, koji je zastupao preminulog glumca Milorada Mandića Mandu, rekavši da banke bukvalno ubijaju ljude svojim zahtevima. On tvrdi da su banke „lažno predstavile klijentima da su krediti u švajcarcima povoljniji u odnosu na druge, a da je on to bio samo na dan odobrenja, pritom izostavivši upozorenje na dvostruki devizni rizik, zbog čega će potrošač narednih 20 godina svoju nevinost skupo platiti“. On kaže da postoji slučaj australijskih banaka sedamdesetih godina, kada su farmeri uzimali kredite sa varijabilnom valutom. Posle sedam godina suđenja, bankari su izgubili na sudu. Narodna banka Srbije je 2011. godine zabranila plasiranje kredita u valuti koja nije evro. Narodna banka je još 2014. predložila četiri modela konvertovanja kredita, ali konačno rešenje nije postignuto. Izvor: Novosti | 12. 10. 2016. Oboren prvi kredit u švajcarskim francimaPred Višim sudom u Novom Sadu raskinut je bankarski ugovor koji je odobren u francima. Umesto 13 miliona, klijent banci mora da ostavi tri miliona dinara. Pred Višim sudom u Novom Sadu raskinut je prvi ugovor između jedne strane banke i našeg građanina koji je imao stambeni kredit u švajcarskim francima. Presuda je doneta zbog „bitno promenjenih okolnosti“ od trenutka kada je zajam uzet 2008. godine do danas. Obe strane, i banka i klijent, moraju da vrate iznose sa zateznom kamatom koje su primile od trenutka zaključenja ugovora u dinarima. Za dužnika to će biti iznos od dva do tri miliona dinara, a ne 13 miliona dinara, koliko još treba da vrati banci do kraja perioda otplate. Naime, vrednost stambenog kredita koji je uzet 2008. godine bila je sedam miliona dinara. Za osam godina, dužnik je isplatio 6,5 miliona dinara, a preostali dug mu je još 13 miliona dinara. Umesto toliko velike svote, nastale zbog kursnih razlika, vratiće banci mnogo manje, dok će banka njemu da isplati sve što je platio za proteklih osam godina. Da su građani znali da će franak sa 50 dinara, koliko je vredeo 2008. godine, narasti na 112 dinara, sigurno ne bi potpisali takav ugovor. Promene kursa su te - bitno promenjene okolnosti. Ovo je inače prva pravosnažna presuda koja daje nadu da će se građani zaduženi u švajcarskim francima domoći pravde. Zbog drastičnog skoka švajcarskog franka 2008. godine, kada je počela velika svetska ekonomska kriza, banke su građanima povećali i kamate, tako da su rate bile duplirane. Drugi udar je bio pre nešto više od godinu i po dana, kada je franak ponovo porastao za trećinu i dostigao 120 dinara. Sada je na nivou od oko 112 dinara. Tako visok nivo kursa opterećuje dužnike. PROPALI PREDLOZI: U Srbiji nešto više od 18.000 građana duguje za stambene kredite u švajcarskim francima. Narodna banka Srbije je nudila modele za prevazilaženje problema, ali se veoma mali broj dužnika javio i prihvatio nove uslove. Većina želi da se reši problem sa kursom. Zbog toga građani podnose i kolektivne tužbe.

Izvor: e-Kapija | 12. 7. 2016. NBS usvojila propise za rešavanje loših kredita

Konkretno, usvojene su izmene i dopune Odluke o klasifikaciji bilansne aktive i vanbilansnih stavki banke i Odluke o izveštavanju banaka, kojima je cilj unapređenje regulatornog okvira za tretman restrukturiranih potraživanja. Na taj način bi se podstakla održiva praksa restrukturiranja i sprečavanje prakse neodrživog refinansiranja (evergreening). Takođe, usvojene su i izmene i dopune Odluke o upravljanju rizicima banke, u cilju unapređenja regulatornog okvira za banke u delu procesa upravljanja lošom aktivom u bankama. Narodna banka Srbije podseća da je u prethodnom periodu sprovela sve aktivnosti predviđene Akcionim planom.

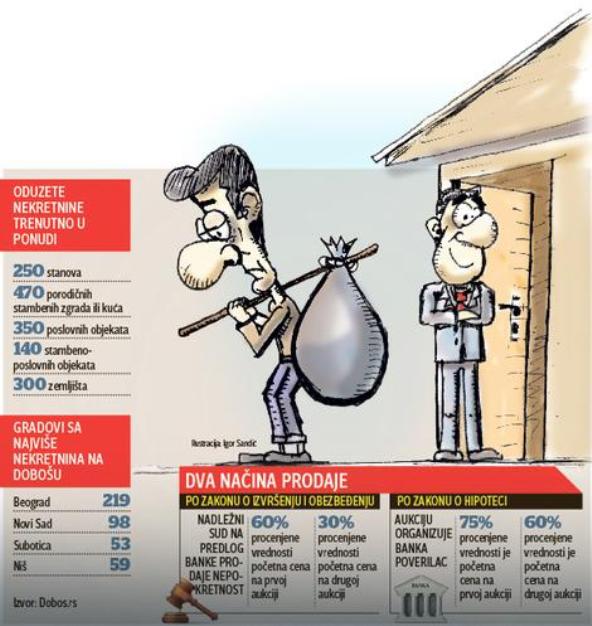

Izvor: Blic | 21.1.2016. Neizdrživi krediti: raste broj stanova koji ide na dobošBroj ljudi čije stanove i lokale banke prodaju jer dužnici više ne mogu da otplaćuju kredite skočio je za 30 odsto u poslednjih šest meseci.

Ako niste dužnik u datom postupku, sudija, sudski izvršitelj ili procenitelj, stanove nad kojima su banke aktivirale hipoteke možete da kupite na licitacijama po cenama znatno nižim od tržišnih.Oduzeti stanovi se na prvoj aukciji prodaju po početnoj ceni od 60 odsto procenjene vrednosti stana, dok na drugoj aukciji početna cena pada na 30 odsto. „Već dugo postoji samo rast broja nekretnina na aukcijama. Ni u jednom trenutku nismo imali čak ni stagnaciju. Ako pogledamo broj nekretnina sa aktiviranim hipotekama danas i pre pola godine, vidimo da ih ima za trećinu više“ - kažu na sajtu Doboš na kojem se nalazi spisak svih licitacija. Prodaja zaplenjenih stanova obavlja se usmenim i javnim nadmetanjem, pa postoje šanse da krajnja cena bude i veća od one koja je prvobitno oglašena. Ipak, ukoliko se pojavi samo jedan zainteresovani kupac, stan može da bude njegov po ceni koja može da bude i za 70% niža od realne. Oteto-prokleto: I pored toga, za ove nekretnine ne postoji veliko interesovanje, jer se ljudi ili plaše uroka ili strahuju da će kupovinom „tuđeg“ stana da ugroze svoju bezbednost. Oduzete stanove uglavnom kupuju agencije, jer građani ne žele „zbog uroka“. „Na ovim aukcijama može da se nađe dosta povoljnih nekretnina, ali je malo zainteresovanih, jer vlada mišljenje da je oteto prokleto. Većina ljudi ne želi da kupi stan koji je nekome oduzet“ - kaže agent za nekretnine Tomislav Sekulić. Tu situaciju koriste agencije za promet nekretnina koje prate ponudu u potrazi za atraktivnim stanovima i lokalima koje će posle da prodaju po višoj ceni. Atraktivne nekretnine u većim gradovima i poljoprivredno zemljište višeg kvaliteta lako nalaze kupca već na prvoj javnoj prodaji. Potencijalne kupce plaše i mogući sukobi sa bivšim vlasnicima od kojih je stan oduzet. Iako su kupci pravno zaštićeni, jer su stanovi uknjiženi i dokumentaciono čisti, dešavalo se da bivši vlasnici prave probleme ljudima koji su kupili stan koji im je banka uzela. Ubio kupca stana koji mu je oduzet: Omer Husović iz Novog Pazara ubio je u julu 2014. godine sa šest hitaca Safeta Skenderija nakon što je Skenderi na aukciji kupio stan koji je oduzet Husoviću. Skenderi je tražio od Husovića da izađe iz stana koji je ovaj izgubio dve godine ranije jer nije mogao da plaća rate kredita. Bankarima ova tema nije omiljena i ističu da ne vole na ovaj način da izmiruju potraživanja, ali da su ponekad na to primorani. „Nekada su banke volele hipoteke na nekretnine, ali kako tržište nekretnina stagnira, sve se češće opredeljuju za prodaju pokretnih stvari. Problem je taj što stanovi nikada ne mogu da se prodaju po ceni po kojoj su kupljeni“ - objašnjavaju u jednoj banci.

Izvor: Novosti | 3. 1. 2016. Stiže rešenje za loše pozajmiceProblematični krediti u Srbiji premašili iznos od 3,5 milijardi evra. Ukida se porez od 15 odsto pri prodaji zajmova. Banke u Srbiji već u januaru će lakše da se bore sa nenaplativim kreditima, jer će moći jeftinije da ih se reše, odnosno da ih otpišu ili prodaju specijalizovanim firmama i fondovima. Zakon bankama omogućava da na otpis, odnosno prodaju loših kredita koji im koče poslovanje, ne plaćaju porez od 15 odsto kao do sada. Zbog ovog nameta mnoge banke su odustajale od prodaje zajmova preduzeća koje ne mogu da naplate. Jer, na primer, ako je dug iznosio milion dinara, toliko su morale da rezervišu novca na posebnom računu, odnosno da ta sredstva praktično blokiraju, a ako su želeli i da ga prodaju, onda su još na taj iznos morali da plate porez od 15 odsto.

Najveća promena u podacima banaka na kraju novembra u odnosu na oktobar jeste smanjeno kašnjenje u otplati kredita, i to za 0,6 odsto. Za to je najviše „zaslužno“ to što su banke počele da prodaju loše kredite. Taj trend će se nastaviti, i u sledećoj godini sa novim olakšicama. Smanjenom nivou kredita u docnji doprinelo je i restrukturiranje kompanija, refinansiranje... „I Narodna banka Srbije je u saradnji sa drugim relevantnim akterima preduzela odgovarajuće korake i to je dalo rezultate“ - ističe Veroljub Dugalić, generalni sekretar Udruženja banaka Srbije. „Docnja kod firmi u novembru u odnosu na prethodni mesec smanjena je, dok je kod građana blago povećana“. Udeo NPL kod nefinansijskih preduzeća u stečaju je u istom periodu porastao sa 19,8 na 21,2 odsto, dok su zajmovi koje ne vraćaju građani uvećani sa 17,1 na 17,4 odsto. Prema podacima centralne banke, ukupan nivo kredita bankarskog sektora Srbije je na kraju trećeg tromesečja, povećan za 16,1 milijardu dinara, odnosno za jedan odsto u odnosu na kraj prethodnog tromesečja i na kraju septembra je iznosio 1.633,9 milijardi dinara. Povećanje je, kako navodi NBS najizraženije kod preduzeća, 23,9 milijardi dinara više nego na kraju prethodnog tromesečja, dok je najveće smanjenje zabeleženo u sektoru javnih firmi - od 11,2 milijarde dinara. DEVIZE PREOVLAĐUJU: Iako se sve više uzima kredita u dinarima, u kreditnom portfoliju banaka, kako navodi NBS, preovlađuju devizni i devizno indeksirani krediti, čije je učešće u ukupnim zajmovima 73,6 odsto. U pitanju su zajmovi odobreni na duži rok. Dugoročni krediti, od kojih su 43,2 odsto na period duži od pet godina, čine 73 odsto ukupnih pozajmica. Kada su u pitanju građani, odobreno je oko tri milijarde evra stambenih kredita, koji su uzeti u devizama.

Izvor: Novosti | 8. 11. 2015.

Za oko 100.000 građana koji ne mogu da vrate kredite još ima nade da im na vrata neće zakucati uterivači i pokupiti imovinu ili i sam stan. Pitanje je, međutim, dokle će biti mirni, jer su evidentni pritisci da se njihovi nenaplaćeni zajmovi prodaju specijalizovanim firmama i fondovima kao što je to slučaj sa lošim pozajmicama preduzeća. Prema podacima Narodne banke Srbije, građani imaju nešto više od 90 milijardi dinara kredita koje ne mogu da vrate, odnosno nešto iznad 12 odsto ukupno uzetih zajmova. Prema izveštaju centralne banke za prvu polovinu ove godine, kategorija stambenih kredita ima dominantan udeo u odobrenim pozajmicama građanima (46,6 odsto), ali i kada su u pitanju loši zajmovi (36,4 odsto). Značajan doprinos broju nenaplativih kredita stanovništva dali su i gotovinski sa 24,6 odsto ukupno odobrenih pozajmica. „Narodna banka Srbije će analizirati mogućnosti i prepreke za liberalizaciju ustupanja potraživanja građana, pri čemu ističemo da smo u prethodnom periodu ostvarili značajan napredak u pogledu zaštite korisnika finansijskih usluga“ navode u centralnoj banci. „Oprezno i pažljivo biće sagledani potencijalni problemi, kao i značajni preduslovi koje je potrebno uspostaviti pre eventualnog razmatranja liberalizacije ustupanja ove vrste potraživanja“. Prema rečima Đorđa Đukića, profesora Ekonomskog fakulteta u Beogradu, postoje pritisci međunarodnih finansijskih institucija i tokom prvog kvartala sledeće godine trebalo bi da se donese strategija koja bi se odnosila i na rešavanje problema kredita koje stanovništvo ne može da vrati. „Kod građana je vrlo specifična situacija i morao bi da postoji veliki stepen obazrivosti kome bi se ta potraživanja ustupila i koje metode bi primenjivale takve firme prilikom naplate, jer ima vrlo loših iskustava iz drugih zemalja“ naglašava Đukić. „Moramo prvo da donesemo Zakon o bankrotu kojim bi se utvrdilo ko može da proglasi finansijski krah i šta je prouzrokovalo gubitak finansijske sposobnosti jedne porodice. Ako građanin ostane bez posla ili plate, jasno je da ne može da otplaćuje rate kredita“. Kako ističe Đukić, vrlo je važno koje instrumente za naplatu imaju firme koje bi eventualno otkupljivale dugove građana. „Ne mogu se primenjivati okrutne metode“ ističe Đukić. „Banke nisu takve institucije i moraju da čuvaju svoj ugled, a samim tim i da paze kome prodaju zajam koji nisu u stanju same da naplate. One treba prvo sve da učine kako bi pomogle klijentu da vrati kredit, a kad se sve mere iscrpe, onda i da ga prodaju“. Prema rečima Branka Živanovića, profesora na Beogradskoj bankarskoj akademiji, država i NBS još izvestan period će moći da istraju na principu da se nenaplativi krediti građana ne ustupaju na prodaju specijalizovanim firmama i fondovima, kako ne bi došlo do neprimerenog udara i neprijatnosti za korisnike zajmova. „Međutim, pre ili kasnije, i do toga će doći“ kaže Živanović. „Ne treba ultimativno tvrditi da će se svi korisnici kredita njihovim ustupanjem naći u još težoj situaciji. Ali, u svakom slučaju, tu treba biti veoma oprezan. Moguće je da fondovi u paketima jeftino i uz veći diskont otkupe pojedine kredite, pa da se sa korisnicima dogovore i ponude bolji uslove otplate po novom ugovoru. Drugi scenario, međutim, verovatniji je, pa bi NBS trebalo, ako do ovakvih odluka dođe, ultimativno da zahteva dokaz o identitetu i reputaciji fonda, ispunjenje kapitalnog cenzusa - ne tako visokog kao kod banke, ali svakako „primetnog“, jasnu strategiju nastupa i izvestan stepen društvene odgovornosti“. „Kamatna smanjenje budućih loših kredita ne može mnogo da utiče smanjenje kamatnih stopa. Nešto niža cena zajmova sigurno neće ispraviti pogrešne kreditne odluke banaka, niti će oporaviti korisnike zajmova. Pre svega mislim na preduzeća. Zbog toga, nižim kamatama ne treba nagrađivati nikoga u produžavanju agonije“ smatra prof. Branko Živanović. Naši građani su se već jednom opekli pre 2011. godine, kada su banke mogle da prodaju i nenaplative kredite stanovništva. Tako na primer, jedna od firmi koja se bavila otkupom zajmova koji građani nisu mogli da vrate, od Beograđanina B. P. je za dug od 38.800 dinara za dozvoljeni minus u jednoj banci za dve godine tražila da plati 155.800 dinara. U pismu u kome ga je obavestila o nastalom dugu tokom 24 meseca nije navedena kamata. Ovaj građanin uspeo je da otplati od zahtevane sume polovinu, ali je za ostatak duga po novom obaveštenju trebalo da izmiri čitavih 185.000 dinara. Ovo je jasan dokaz da takve vrste firmi u Srbiji žele samo da se obogate, a ne da razreše nastali problem. Zbog ovakvih i još mnogo sličnih slučajeva, Narodna banka Srbije je krajem 2011. godine donela Zakon o zaštiti korisnika finansijskih usluga i od tada su zajmovi građana praktično zaštićeni. ZA RATU CELA PLATA: Udruženje bankarskih klijenata „Efektiva“ obavilo je ispitivanje kreditne zaduženosti građana koji imaju zajmove u švajcarskim francima. Na osnovu obrađenih 210 korisnika kredita u ovoj valuti, došli su do podatka da je prosečan stepen zaduženosti ovih korisnika 92,1 odsto. Dakle, kada se uzme u obzir udeo mesečne obaveze u primanjima nosilaca kredita, dolazi se do toga da je rata skoro jednaka plati - navode u „Efektivi“. Ostali podaci govore da se ovih 210 ispitanika na dan podizanja zajma u francima zadužilo za iznos od 14 miliona 687.400 „švajcaraca“, što je tada bilo oko 9.083.300 evra. Danas oni duguju 10.529.715 franaka, ili 9.629.705 evra. Dakle, ukupan dug u evrima je čak za nešto manje od 600.000 evra veći, iako oni svoje kredite uredno plaćaju skoro osam godina. Od ovih 210 ispitanika 39 odsto je saopštilo da nije u mogućnosti da samostalno otplaćuje svoj kredit.

Izvor: Politika | 13. 7. 2015.

Do donošenja Direktive o hipotekarnom kreditu na nivou Evropske unije možda je i moglo biti spora oko enormnih zarada banaka na valutnim razlikama kod kredita indeksiranih u stranoj valuti, kao i o tome da li su banke bile dužne da potrošače informišu o riziku promene valutnih odnosa. U ovom trenutku svako ko smatra da su građani morali da znaju posledice ugovaranja valutne klauzule prilikom uzimanja kredita u švajcarskim francima i bez upozorenja banke, kao i da su zarade banaka na promeni odnosa valuta u skladu sa javnim poretkom, negira osnovne vrednosti EU, kaže advokat Vojin Biljić, komentarišući novine koje donosi primena ovog propisa i korist koju bi eventualno mogli da očekuju i korisnici kredita u CHF u Srbiji. Razlog je suština direktive koja je stupila na snagu 2014. i čija se primena u državama članicama EU mora obezbediti do 2016. godine do kada su ove države dužne da uspostave standarde minimalne zaštite korisnika kredita. Kako se u samom tekstu navodi, jedan od razloga njenog donošenja jeste i to što su potrošači uzimali kredite „bez adekvatnih informacija i razumevanja rizika promene kursa”, ali i zato da se obezbede pravedni ugovori o kreditu. „To podrazumeva da EU ne deli raniji stav NBS-a da su oni koji su se zadužili u CHF znali u šta ulaze, te da su njihovi kreditni aranžmani pravedni, već ističe upravo suprotno. Zato je centralni aspekt direktive usmeren na predugovornu fazu, kako u pogledu neophodnosti da se obezbede informacije potrošačima o svim rizicima, uključujući i rizik promene kursa valuta, tako i u pogledu obučenosti bankarskog osoblja za davanje takvih informacija. U ovom delu, direktiva sledi davno donete preporuke Svetske banke o dobroj bankarskoj praksi i suštinski uvodi njihovu obaveznost”, kaže Biljić. Sa druge strane, ovaj propis korisnicima kredita u stranoj valuti pruža zaštitu od prekomerne oscilacije valuta, uvodeći obavezu državama da obezbede mogućnost promene valute u ugovorima kad se taj odnos promeni 20 odsto. Izričito se zabranjuje i vezivanje usluga osim pod uslovom da banka dokaže da je to vezivanje u interesu potrošača. U dosadašnjoj bankarskoj praksi veoma su često korišćena vezivanja, posebno u odnosu na zahteve za sporednim uslugama, npr. izbor osiguranja, zahtev za otvaranje računa ili prebacivanje zarade, delimično ili potpuno prebacivanje poslovanja na jednu banku i sl. Na kraju, direktiva nalaže državama članicama da obezbede najbolje cene za nekretnine koje se prinudno prodaju, ali i da osiguraju donošenje mera za potrošače čiji dug po kreditu nije mogao biti namiren prinudnom prodajom nekretnine. Najvažnije, ovo su samo minimalni uslovi zaštite potrošača i oni se, preporuka je, tako moraju shvatiti, a sa druge strane se državama upućuje poruka da je sasvim poželjno ugovoriti viši stepen zaštite potrošača. „Videćemo kako će nadležna regulatorna tela u Srbiji, pre svih NBS uskladiti ne samo svoje akte regulacije (pa i poslednju odluku o četiri modela otplate kredita u švajcarcima) sa direktivom već i svoje postupanje u praksi. Direktiva zahteva da mehanizmi zaštite ne budu samo mrtvo slovo na papiru, već i da se primenjuju u praksi. U svakom slučaju, ovo budi nadu za zadužene u CHF. Prvo, zato što EU smatra da oni nisu baš toliko lakomisleni, kao što ih je okvalifikovala njihova centralna banka, i da samim tim imaju legitimne zahteve prema bankama. Drugo, NBS će, htela to ili ne, morati da iz korena promeni svoj odnos prema zaštiti potrošača u oblasti stambenih kredita. Na to je obavezuju ne samo odredbe direktive već i nadzorna uloga Evropske komisije, koja će pomno pratiti da li su sankcije za prekršioce potrošačkih prava zaista delotvorne, proporcionalne i preventivne”, objašnjava sagovornik.

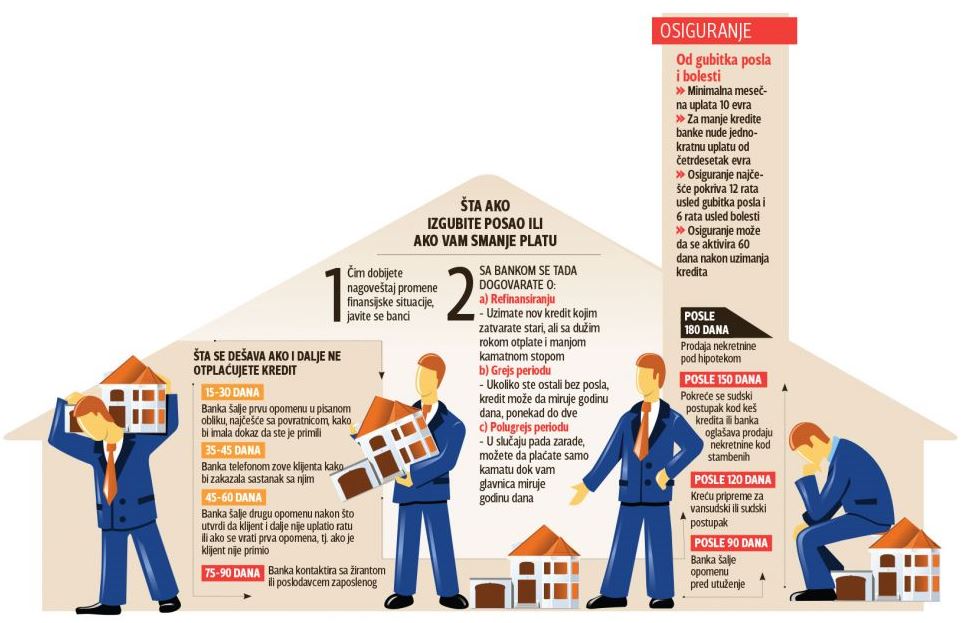

Izvor: Blic | 4. 7. 2015. Šta ako više ne možete da otplaćujete kreditAko ostanete bez posla ili vam smanje platu, javite banci da ne možete da otplaćujete kredit i dogovorite se o drugom načinu otplate. U suprotnom, izgubićete stan i završićete na crnoj listi Kreditnog biroa. „Ako nešto može da dovede klijenta u situaciju da ne može da vrati kredit, trebalo bi da se on odmah javi banci, jer tada još nema zabeleženo kašnjenje u otplati, a uz pomoć bankara dobiće neke pogodnosti za otplatu: duži period, manju ratu, ili grejs period dok ne stane na noge. U očima banke, on je još dobar klijent, a ne loš dužnik sa pet zaostalih rata i tako se prema njemu i ophodimo“, kažu u jednoj banci. Kako danas nikome posao nije zagarantovan, bankari preporučuju svim građanima da, koji god kredit da uzimaju, plate i osiguranje istog. „Najgore prolaze oni koji se ne jave banci, pa banka zove, pa se ne javljaju, pa nas izbegavaju. Tako klijent pokazuje da nije spreman na saradnju“ kažu u banci. Kašnjenje preko dva meseca je kritično i za klijenta, jer se njegov dug nagomilava kako zbog dospevanja narednih rata, tako i zbog zateznih kamata. Banke zato pokušavaju da naplate bar deo nastalog duga kako klijent ne bi dospeo u još težu situaciju, koja bi ga dovela do toga da ne može da nastavi sa otplatom kredita. „Još jedna teška kazna za klijenta koji kasni sa ratama više od 60 dana jeste to što može da dođe u situaciju da u naredne dve godine ostane bez mogućnosti dobijanja drugih kredita u bilo kojoj banci u Srbiji s obzirom na to da se ovoliko kašnjenje evidentira u Kreditnom birou“ kažu u Udruženju banaka Srbije. Osim osiguranja od gubitka posla ili smanjenja plate, banke nude i životno osiguranje kredita. Uplaćivanjem mesečne premije od minimum 10 evra, porodica neće naslediti dug posle smrti osiguranika. Osiguranje: (1) od gubitka posla i bolesti; (2) minimalna mesečna uplata 10 evra; (3) za manje kredite banke nude jednokratnu uplatu od četrdesetak evra; (4) osiguranje najčešće pokriva 12 rata usled gubitka posla i 6 rata usled bolesti; (5) osiguranje može da se aktivira 60 dana nakon nastanka osiguranog slučaja.

Izvor: Kamatica | 12. 3. 2015. Lični bankrot gori i od robije!I pored upozorenja i rđavih iskustava iz Evropske unije, najmanje 22.000 građana Srbije uzelo zajmove u francima izloživši se time ogromnim troškovima i lovu u mutnom pojedinih banaka.

Kako objašnjava Dušan Uzelac, direktor finansijskog portala „Kamatica“, lični bankrot je u principu kazna za dužnika koji ne izmiruje svoje obaveze, te zbog toga što je pokazao da loše kontroliše svoje finansije gubi pravo da raspolaže njima kako hoće. „Tako će umesto njega tokom perioda bankrotstva o njegovom novcu računa voditi takozvani tutor. Velika je verovatnoća da će dužnik izgubiti ono što je imao od pokretne imovine, ali će zato nakon perioda otplate završiti sa agonijom dužničkog ropstva iz koje očigledno sam nije znao da ispliva“ navodi Uzelac. Kako dodaje, čak i da dužnik tokom perioda bankrotstva poveća svoje prihode, to se odmah uzima u obzir i povećava se suma koju prosleđuje banci. „Iako za sada nisu poznati precizni detalji kako će lični bankrot kod nas izgledati, u principu nema mogućnosti da dužnik u slučaju povećanja prihoda ostane na istom planu otplate dugova po prvenstveno utvrđenom planu, a da drži u džepu više para. Naprotiv, odmah će se napraviti računica za novi, povećani iznos rata otplate“ upozorava Uzelac. On zaključuje da je suština u tome da će lični bankrot doneti podeljenu odgovornost banke i dužnika. “Do sada je sve bilo na građanima - da znaju zakon, svoja prava, kretanje kamata, „libora“, „euribora“... Sada će imati nekoga ko sve to zna, odnosno tutora, i samo će morati da postupaju po njegovom nalogu” kazao je Uzelac. Dužnici u Srbiji od juna će moći da proglase lični bankrot, što bi trebalo da reši problem više od 200.000 građana kojima su blokirani računi. Kad bankrotira, dužnik dobija staratelja koji upravlja njegovom imovinom i prihodima, ostavljajući mu novac za životne potrebe ili zakonski minimum, koji iznosi jednu trećinu plate. Sve što nije neophodno, prodaje se radi namirenja duga poveriocima. Tako bi dužnik nakon kraćeg perioda konačno bio oslobođen obaveza prema banci. Procedura za bankrot:

Izvor: Politika | 19. 10. 2014. Krediti u „švajcarcima“ na optuženičkoj klupiI pored upozorenja i rđavih iskustava iz Evropske unije, najmanje 22.000 građana Srbije uzelo zajmove u francima izloživši se time ogromnim troškovima i lovu u mutnom pojedinih banaka.

Istim povodom bilo je i više desetina poravnanja sa bankama. Posle pisanja „Politike” o aktivnostima potrošačkih organizacija u zaštiti korisnika finansijskih usluga, „Efektiva“ je, kažu, od juče zatrpana predmetima, jer je sve više građana koji traže zaštitu na sudu. Najveći procenat spornih kredita odnosi se na jednostrano povećavanje kamata u slučaju kredita u „švajcarcima”. Kao po pravilu, svi predmeti liče kao jaje jajetu, jer je postojao očigledan model po kome su odobravani. Jedan od predmeta, koji je prošao nedavno kroz ruke pravnika „Efektive”, bio je slučaj u kome je banka odobrila kredit sa kamatom od 3,9 odsto. Ubrzo ju je povećala za jedan procentni poen, a posle nekoliko meseci kamata je stigla do 6,9 odsto. – Tako je za kredit od 80.000 „švajcaraca” (na 360 meseci) početna rata bila 374 franka. Ubrzo je porasla na 419, da bi sa kamatom od 6,9 odsto stigla na 515, što je skok u odnosu na ugovorenu kamatu za 141 franak više svakog meseca. I tako umesto da, po ugovoru, za 80.000 „švajcaraca” za 30 godina plati banci ukupno 54.720 franaka na ime kamate, klijent će sa ovim jednostranim povećavanjem kamate sa 4,9 na 6,9 odsto banci samo za kamatu izdvojiti 105.667 franaka, što je gotovo dvostruko više od ugovorenog iznosa. Sud je u ovom slučaju, koji je vodilo udruženje „Efektiva” doneo prvostepenu presudu u korist klijenta. U „Efektivi” kažu da ima i nekoliko pravosnažnih, ali to je zanemarljiv broj u odnosu na 22.000 nepovoljnih kredita u švajcarskim francima koji su u Srbiji podignuti od 2007. do 2011. godine. Još u vreme kada su krediti u „švajcarcima” kod nas bili najpopularniji, stizala su upozorenja tadašnjeg guvernera NBS Radovana Jelašića da građani ne bi trebalo da se zadužuju u francima, jer je vrednost te valute u odnosu na druge „umela” da skoči za veoma kratko vreme. To se, nešto kasnije, i dogodilo pa je čak i centralna banka Švajcarske morala da posegne za maksimalnim ograničavanjem vrednosti svoje valute. U pojedinim zemljama, poput Austrije, agencija FMA koja se bavi kontrolom finansijskog tržišta u ovoj zemlji, izdala je brošuru za sve klijente koji su nameravali da podignu devizne kredite. Nazvavši pozajmice u francima špekulativnim, FMA je građane upozoravala, između ostalog, da niko ne može da im garantuje da će trenutno povoljna kamatna stopa ostati takva, kao i koliko će njihova rata rasti u godinama koje slede, s obzirom da je reč o dugoročnim kreditima. Veći broj naših građana nije, međutim, poslušao savete stručnjaka, već svoj interes. Kada je kurs franka eksplodirao, najveći broj dužnika našao se u velikom problemu, a uz „malu pomoć” pojedinih banaka, i u bezizlaznoj situaciji. Što su više platili rata, dug im je bio sve veći. Posle svega i našim građanima je postalo jasno da su ovi krediti špekulativni, jer se banke očigledno nisu zaduživale u „švajcarcima”, nego su dinarske zajmove fiktivno nominovale u franak, kako bi se zaštitile od kursnih razlika i time dodatno zaradile. Inače, prema članu 1065. Zakona o obligacionim odnosima, banka klijentu na raspolaganje stavlja određeni novac putem kredita, a klijent taj novac vraća uz propisanu kamatu. Dakle, nema zarade na kursnim razlikama, provizijama, naknadama. Ovo je jedan od članova koji presuđuje na sudovima pošto je sve više građana koji preko potrošačkih i organizacija za zaštitu korisnika finansijskih usluga tuže banke i traže svoja prava. – Prema našim iskustvima i ugovorima koje smo imali prilike da vidimo, kamatna stopa na kredit u „švajcarcima” bila je niža nego u evrima. Banke su za stambene kredite nudile kamatu od oko 6,5 do sedam odsto godišnje, a u „švajcarcima” su bile od 3,9 do pet procenata. Neki građani nisu bili kreditno sposobni s kamatama za evre, ali za „švajcarce” jesu. Imamo primere ljudi koji su konkurisali za kredit u evrima, uplatili sve troškove, čak i kaparu prodavcu stana, a kada bi došli u banku da potpišu ugovor, saznali bi da mogu da uzmu samo kredit u „švajcarcima” čime bi bili dovedeni pred svršen čin – kaže za „Politiku” Dejan Gavrilović, predsednik udruženja „Efektiva. Krediti u ovoj valuti su, kaže, najdrastičniji primer u kome su pojedine banke, koristeći promenu poslovne politike ili tržišnih uslova, kao neodredivi element u formulisanju kamatne stope, povećavale kamatu na štetu klijenata. Česti su bili i slučajevi gde banka sa klijentom potpiše ugovor sa kamatom od 3,9 odsto, a on čak ni prvu ratu ne plati po toj kamati, jer je odmah uvećana. – Imali smo i primere da jedna banka, u okviru istog tipa kredita (stambenog), klijentima odobrava različite kamate za kredite podizane u istom periodu, sličnog iznosa itd. Ili da ista banka različitim klijentima na istom tipu kredita isplaćuje kredit po kupovnom kursu, naplaćuje po srednjem, dok drugom klijentu isplaćuje po kupovnom, a naplaćuje po prodajnom. Ostaje misterija koji kriterijumi su bili u opticaju, napominje Gavrilović i dodaje da trenutno imaju slučajeve da je jedna banka nekim klijentima naplaćivala proviziju za praćenje kredita, a nekima ne. Očigledna diskriminacija. Gavrilović podseća da je u Mađarskoj rešeno da banke svima vrate novac od povećavanja kamate. U Hrvatskoj je udruženje „Franak” dobilo spor po kolektivnoj tužbi za povećanje kamata, a izgubilo za valutnu klauzulu.

Izvor: Kamatica, |29. 3. 2014. Da li banka sme da proda vaš dug?Zakon o zaštiti korisnika finansijskih usluga regulisao je mogućnost prodaje dugova kada dugujemo banci. Ne tako davno, banke su prodavale dugove koje ne mogu da naplate bankama, ali i agencijama za naplatu dugova i advokatskim kancelarijama. Za kredite, kartice, lizing ugovore i dozvoljeni minus realizovane posle stupanja Zakona na snagu nema više prodaje agencijama za naplatu dugovanja. Naime, Zakon je regulisao kada su u pitanju fizička lica, da banka potraživanje iz jednog ugovora može ustupiti samo jednoj banci. Korisnik o ovome mora biti obavešten, i u tom slučaju korisnik zadržava sva prava koja su ugovorena, kao što je kamatna stopa i rok otplate. Isto tako, klijent zadržava pravo i na prigovor, odnosno prema zakonu, druga banka ne može korisnika dovesti u nepovoljniji položaj od položaja koji bi imao da to potraživanje nije preneto i korisnik zbog toga ne može biti izložen dodatnim troškovima. Ove zakonske odredbe se primenjuju na potraživanja iz ugovora o lizingu, ugovora o dozvoljenom prekoračenju računa, ugovora o izdavanju i korišćenju platne kartice i ugovora o otvaranju i vođenju računa. Nasuprot tome, kada su u pitanju preduzetnici, pravna lica i poljoprovrednici, Narodna banka Srbije je izmenom Odluke o upravljanju rizicima omogućila bankama da potraživanja iz problematičnih kredita sa pravnim licima ustupe bilo kom pravnom licu, pod uslovom da su ta potraživanja dospela. O samom ustupanju potraživanja NBS se mora obavestiti u roku od 5 dana od dana zaključenja ugovora o usutpanju. Potraživanje se može ustupiti pravnom licu koje se ne bavi pretežno finansijskom delatnošću, a koje može biti i povezano pravno lice sa bankom. Ustupanje potraživanja je moguće i većem broju pravnih lica. Dakle, usklađeno sa Zakonom, građani pri potpisivanju ugovora o vođenju računa, korišćenju dozvoljenog minusa, kredita, kartice sami potpisiuju saglasnost da banka može u slučaju nenaplativosti potraživanja ustupiti dugovanje grugoj banci, čime se odriču prava tajnosti podataka. Ako ne dugujete banci kod koje ste se zadužili, onda dugujete drugoj banci koja je „otkupila“ vaš dug.

Izvor: Kamatica | 20. 3. 2014. Oprezno sa hipotekom

Iako smo navikli da hipoteku vezujemo za stambene kredite, u poslednje vreme hipoteka je obezbeđenje koje se pojavljuje i u ostalim kategorijama kredita. Potpuno je logično dati hipoteku za stambeni kredit, jer sredstva obezbeđenja za kredit koji ćemo otplaćivati u proseku 20 godina moraju biti dovoljno kvalitetna da i posle 10 ili 15 godina otplate kredita, mogu servisirati naplatu ukoliko dođe do problema u otplati. Ali, da li za gotovinski kredit od 1.000.000 dinara treba dati hipoteku banci? Iako se to možda čini kao najlakše rešenje, jer nećemo tražiti žirante, nikoga nećemo opterećivati našim kreditnim zaduženjima, ne treba zaboraviti činjenicu da upravo davanje hipoteke za male iznose kredita može da nas košta mnogo više, upravo onoga što nam je primat u životu - krov nad glavom. Šta je hipoteka? Hipoteka je založno pravo na nepokretnosti, koje ovlašćuje poverioca da, ako dužnik ne isplati dug o dospelosti ili ako dođe do povrede druge obaveze koja aktivira hipoteku, zahteva naplatu potraživanja obezbeđenog hipotekom iz vrednosti nepokretnosti, pre običnih poverilaca i pre docnijih hipotekarnih poverilaca, bez obzira u čijoj svojini se nepokretnost nalazi. Da pojasnimo, od uvođenja novog Zakona o hipoteci u decembru 2005. godine, kojim se uređuje hipoteka kao obezbeđenje potraživanja i osnivanje centralne evidencija hipoteka, samo uspostavljanje hipoteke je maksimalno pojednostavljeno, ali isto tako je maksimalno pojednostavljena i naplata putem aktivirane hipoteka. Kako se upisuje hipoteka? Hipoteka se prema važećem zakonu najćešće kada su u pitanju krediti, uspostavlja na osnovu založne izjave. Založna izjava je isprava sačinjena od strane vlasnika (u ovom slučaju pravnici banke u ime vlasnika sačinjavaju založnu izjavu), kojom se on jednostrano obavezuje, da ukoliko dug ne bude isplaćen o dospelosti, poverilac naplati svoje obezbeđeno potraživanje iz vrednosti te nepokretnosti, na način propisan zakonom. Po formi i sadržini, založna izjava odgovora ugovoru o hipoteci, koji se ređe koristi kada je u pitanju uspostavljanje hipoteke kao obezbeđenje po kreditu. Overom založne izjave u sudu i izjave saglasnosti supružnika (izjava saglasnosti je obavezna ukoliko je vlasnik nepokretnosti u braku), vlasnik nepokretnosti sam može podneti zahtev za upis hipoteke. Zahtev za upis hipoteke se podnosi Republičkom geodetskom zavodu (koji vodi centralnu evidenciju hipoteka), odnosno Zemljišnim knjigama ili nadležnom sudu. Uz zahtev za upis hipoteke se podnosi overena založna izjava, ugovor o kreditu, izjava saglasnosti supružnika, vlasnički list nepokretnosti, odnosno druga dokumentacija kojom se dokazuje vlasništvo nad nepokretnpsti (u slučaju ako nepokretnost npr. nije izgrađena ili uknjižena, potrebna je građevinska dozvola, ugovor o kupoprodaji nepokretnosti). Ovim smo završili ono što je bio naš deo posla, i upisali hipoteku na nepokretnost. Rešenje o upisu hipoteke stiže naknadno (u zavisnosti od institucije i konkretnog slučaja obično nakon 5 do 30 dana od dana podnošenja zahteva) i to na adresu vlasnika i hipotekarnog poverioca. I ovde vrlo često prestaje naše razmišljanje o tome a šta će biti sutra, jer uzeli smo novac koji nam je bio potreban, dali banci hipoteku, a sve posle toga lako ćemo. Kriza, izbori, porezi, mikro i makroekonomska situacija, uticaj svetskih finansijskih (ne)prilika, sve to dovodi do nesigurnosti radnih mesta, kašnjenja plata, odnosno otkaza. Čak i kad sačuvate radno mesto, dovoljno je da vam firma ne plati tri plate zaredom i u problemu ste. I to velikom! Jer nivo tolerancije za kašnjenja u otplati kod kredita koji su obezbeđeni hipotekom nije tako velika, pogotovo što je naplata putem hipoteke definisana zakonom. A to je ono što većina nas ne zna i ne razmišlja o tome. Ma koliko god nam je besmisleno da bi neko aktivirao hipoteku za manji dug verujte da će banke to uraditi, jer ne žele da izgube svoju investiciju.

Izvor: Dnevnik | 26. 12. 2013. „Nema otpisa, nek banke i dužnici plate svoje grehe“

Banke u Srbiji će po odluci Narodne banke Srbije imati rok od 36 meseci da se reše loših kredita a da im oni u tom roku ne utiču na bilanse. Šta će se dešavati naredne godine, a i sledeće dve koje su ušle u pomenuti rok, tek će se videti, a stručnjak s Novosadskog univerziteta Siniša Ostojić kaže da je „rešenje da te zajmove preuzme neko drugi“. – A kako će to ići, ostaje da se vidi. Nisam optimista i ne verujem da će se zainteresovana strana lako naći. Pravo rešenje bilo bi da preduzeća koja ne izmiruju obaveze odu u stečaj te da se iz te mase naplate i banke i ostali dužnici. Što se tiče građana, tu bi najcelishodnije rešenje bio lični bankrot. To znači da bi trebalo doneti i propise koji bi to regulisali. Najgore rešenje je da to preuzme država i da onda to otplaćujemo svi mi, poreski obveznici, jer se u celoj priči tačno zna ko je krivac. Banke su loše procenile mogućnosti kompanija i treba da snose odgovornost za to. Isto važi i za građane koji su ušli u aranžmane koje ne mogu da vrate. O rešenju koje se ovih dana pominje u Hrvatskoj – da se oproste dugovi građanima koji ih imaju za stanove, ako im je to jedina nekretnina, i drugi dugovi u zamenu za otpis poreza – Ostojić naglašava da to nije logično rešenje za nas pošto nema socijalnih karata građana te bismo došli u situaciju da neko ko nema stan i ne može da ga kupi, plaća kredit za one koji su to sebi priuštili ali su zapeli s ratama. Jer, i jedni i drugi su poreski obveznici.

Ostojić naglašava da će se, u slučaju da pomenute zajmove država preuzme na sebe i oprosti ih, poslati loš signal za buduća zaduživanja i građanima i privredi: samo vi uzimajte i dodeljujte zajmove, kada nastane problem, to će rešavati neko drugi. Kod nas 150.000 građana kasni s otplatom kredita te računa za struju, komunalije, poreze. Ako ih poverioci utuže i dobiju spor i izvršnu presudu, sledi prinudna naplata. Banke se, kad god je moguće, trude da zajmove reprogramiraju, daju grejs-period. To donekle pomaže, ali ako je neko ostao bez posla, sve te mere pomoći imaju ograničen rok trajanja.

Izvor: Blic, |18. 12. 2013. Prinudna naplata: uzimaće od plate za dugove...Elektrodistribucija, Infostan, mobilni operateri... potraživanja mogu direktno da naplate s tekućeg računa dužnika, a da ga za to i ne pitaju. Po zakonu to mogu da učine i sa štednog računa po viđenju, ali to u praksi dosad nije bio slučaj.

Uporište za prinudnu naplatu je u Zakonu o izvršenju i obezbeđenju. Banke su u obavezi, kada im privatni izvršitelj zatraži podatke o stanju novca na računu klijenta, da to i dostave. Ovakav način naplate zaostalih potraživanja u Srbiji, kako nam je potvrđeno, uveliko se sprovodi u svim bankama. Prema tom zakonu radi naplate novčanog potraživanja od dužnika je moguće izvršenje i na tekućem računu. Ova sredstva izvršenja se opredeljuju bez obzira na to po kom osnovu je novčano potraživanje, bitno je samo da je dužnik fizičko lice, odnosno građanin. Za naplatu potraživanja po osnovu komunalnih usluga isključivo je nadležan privatni izvršitelj kome banke na osnovu zakonske obaveze dostavljaju podatke o računima dužnika, kažu u Komercijalnoj banci.

Osim što poverioci mogu da naplate svoj dug na osnovu neplaćene električne energije, komunalija, korišćenja usluga parking servisa, tome pribegavaju i banke kada klijenti ne otplaćuju kredit, a na zaradi nemaju administrativnu zabranu. Kako kaže Dejan Gavrilović iz Efektive, ova organizacija potrošača je imala slučaj kada je banka podnela predlog za izvršenje po dugu za keš kredit. Na kraju se pokazala kao neosnovana visina duga. Konkretno, reč je o gotovinskom kreditu od 200.000 dinara, koji je klijent otplaćivao nekoliko godina, ali pošto je imao promenljivu kamatnu stopu, nije plaćao uvećanu ratu. U međuvremenu dug se nagomilao, a on je dobio obaveštenje od suda da duguje 193.000 dinara banci, pritom bila mu je zaračunata zatezna kamata po metodi „kamata na kamatu“. Uputio je prigovor, čeka se odluka suda. - Po zakonu, klijent ima mogućnost upućivanja prigovora u roku od pet radnih dana nakon dobijanja obaveštenja suda da je poverilac uputio predlog za izvršenje, odnosno naplatu duga. Ukoliko argumenti za osporavanje imaju uporišta, sud obično obustavlja izvršenje i predmet prebacuje na parnični postupak - kaže Dejan Gavrilović.

Izvor: Blic | 5. 12. 2013. Otpisati dugove i osloboditi građane poreza - tako to rade drugi

Procenjuje se da ukupna vrednost islandske ekonomije iznosi 14 milijardi dolara, a problematične hipoteke dostižu 1,24 milijarde dolara. Postojeći dug ima veliki uticaj na inflaciju domaće valute krune. Islandsko Udruženje za finansijske usluge procenjuje da su banke oprostile građanima oko dve milijarde dolara duga od 2008. godine, kada je izbila svetska finansijska kriza. Budući da je to 14 odsto bruto domaćeg proizvoda, taj oprost je najveći na svetu. Vlada premijera Sigmundura Davida Gunlaugsona, koji je zahvaljujući ovom obećanju pobedio na izborima u aprilu, planira da prikupi neophodan novac povećanjem poreza finansijskim institucijama. Zahvaljujući tome, u državnu kasu će se sliti 37,5 milijardi kruna, to jest oko 314 miliona dolara.

Izvor: Novosti | 26. 11. 2013. Banke aktivirale 500 hipoteka - oduzeto niko nećeKašnjenje građana, pre svega u otplati stambenih kredita, još nije alarmantno, kako kažu nadležni, ali su banke aktivirale oko 500 hipoteka. Analitičari procenjuju da će se trend nastaviti i u narednom periodu. U ovoj godini Naconalna korporacija za osiguranje ovih zajmova je na sebe preuzela obavezu da otplaćuje rate za oko 100 pozajmica. Banke su za desetak godina odobrile oko 85.000 stambenih kredita u vrednosti od nešto više od 380 milijardi dinara ili 3,5 milijardi evra. To je polovina od ukupno odobrenih svih zajmova stanovništvu. Od toga, blizu 5.000 korisnika ove pozajmice, pre svega onih u švajcarskim francima, ne može više da otplaćuje rate.

Banke same na svojim sajtovima oglašavaju prodaju oduzetih nekretnina ili ih šalju na licitaciju, ali malo je zainteresovanih kupaca iako su u mnogim slučajevima cene niže nego na tržištu. „Nažalost, trend neplaćanja rata za stambene kredite će se nastaviti i u narednom periodu“ - smatra Đorđe Đukić, profesor na Ekonomskom fakultetu u Beogradu. „Najveći problem je što građani ostaju bez posla ili ne primaju plate“. Najava da će biti otpuštanja u javnom sektoru znači da će biti više ljudi koji neće moći da otplaćuju svoje stambene kredite. Najviše ovih zajmova je upravo i odobreno zaposlenima koji rade u javnim preduzećima, jer su oni najviše mogli da se i zaduže zbog visine primanja.

Izvor: Novosti | 13. 11. 2013. Rate sve manje ima ko da platiSvaki četvrti kredit u Srbiji je problematičan. Udeo loših zajmova u ukupnim plasmanima na kraju oktobra ove godine dostigao je 24,5 odsto. U privredi je još gore i svaki treći zajam je nenaplativ. Firme i građani, prema podacima Narodne banke Srbije ne mogu bankama da vrate više od 300 milijardi dinara. Od ovog iznosa, nenaplativ „minus“ preduzeća „težak“ je gotovo 240 milijardi dinara, a građani, preduzetnici i poljoprivrednici, ne mogu da otplate oko 67 milijardi uzetih zajmova. Naši građani, bar prema podacima NBS, spadaju u kategoriju dobrih platiša, a rate ne izmiruju samo kad ostanu bez posla. Kada građani ne otplaćuju rate zajma, bankari mogu da koriste administrativnu zabranu i hipoteku.

Ali bankari ništa ne prepuštaju slučaju jer sa produžavanjem krize raste i broj klijenata koji ne vraćaju pozajmljeno. Sve banke žude za dobrim klijentima, ali da bi to saznale mnoge ih propuštaju kroz sito i rešeto. Ima i onih koje su i dalje fleksibilne. - Takozvani loši krediti zaista beleže izvestan rast, ali se taj rast u našoj banci još kreće u prihvatljivim okvirima i svakako se razlikuje od banke do banke - kaže Miroslav Rebić, član IO Sosijete ženeral banke. - Naravno da banke neće zbog toga prestati sa kreditiranjem i verujem da će novca za kvalitetne projekte biti u svakom trenutku, kako za privredu, tako i za građane - dodaje on. Kako kaže Rebić, banke se prilikom razmatranja zahteva klijenata vode principima svoje politike rizika i poslovne politike uopšte i kredite odobravaju ne na bazi kolaterala već realnih prihoda klijenta.

Izvor: Kamatica | 25. 10. 2013. Niste u obavezi da nasledite nečije kredite

U slučaju da je pokojnik za sobom ostavio dugove prema banci, banka kao poverilac ravnopravno učestvuje u ostavinskoj raspravi i ima pravo na nadoknadu sredstava na osnovu imovine koja je ostala iza klijenta. Naplata dugova moguća je na dva načina. Prvo: banka ima pravo da u ostavinskom postupku zahteva da se zaostavština (imovina koja je ostala iza pokojnika, odnosno imovina koja je pripadala ostaviocu u trenutku smrti) odvoji od imovine koja pripada naslednicima. Na primer, ako je iza pokojnika ostao auto, stan, nameštaj, zlato, umetnine, banka ima pravo da traži naplatu duga iz te imovine. U tom slučaju, naslednik ili naslednici neće moći da raspolažu imovinom koja je ostala iza pokojnika sve dok se ne naplate poverioci (odnosno banka). Važno je da znate da banka u tom slučaju može da naplati svoja potraživanja samo po osnovu imovine koja je ostala iza pokojnika, odnosno nema pravo da od naslednika traži da vrate dugove, ukoliko je imovina manja od visine duga. Drugo: Banka može, ali po domaćem zakonodavstvu nije u obavezi, da se sa naslednicima dogovori oko naplate kredita. U ovom slučaju ključno je da znate naslednici ne mogu da odgovoraju za dugove koji su veći od visine nasleđene imovine. To praktično znači da ukoliko ste nasledili imovinu koja je manje vrednosti od duga prema banci, niste u obavezi da vratite ceo dug nego do vrednosti te imovine. Domaće zakondavstvo dozvoljava da osoba koja nije naslednik, može, ako želi da otplati tuđe dugove. To je stvar dobre volje i moralnog osećaja, a nikako zakonska obaveza! Postoje slučajevi kada iza pokojnika ne ostaje imovina. Banka, ali i svaki drugi poverilac pokušaće da se sa naslednikom dogovori oko otplate tog duga. Međutim, zakonski naslednici u tom slučaju mogu da se u ostavisnkoj raspravi odreknu nasledstava. U tom slučaju, neće biti odgovorni ni za dugove, prema članu 223. Zakona o nasleđivanju (Sl. glasnik RS br. 46/95), koji u originalu glasi: „Naslednik koji se odrekao nasleđa ne odgovara za ostaviočeve dugove“. Nasleđa se možete odreći sve do okončanja prvostepenog postupka za raspravljanje zaostavštine. Ne zaboravite da se ne možete delimično odreći nasleđa i da je jednom data izjava o odricanju od nasleđa neopoziva, osim u slučajevima, kada možete da dokažete da ste je dali pod: prinudom, pretnjom, prevarom ili zabludom (čl. 214, stavovi 2 i 3 Zakona o nasleđivanju). To praktično znači, da ne možete insistirati na tome da nasledite auto koji je pokojnik uzeo na lizing, a da ne prihvatite da taj lizing otplaćujete. Domaća praksa pokazala je da naslednici najčešće iz moralnih razloga isplate dugove pokojnika, čak i kada on nije iza sebe ostavio imovinu koju bi mogli da naslede.

Izvor: Novosti | 15. 10. 2013. Plate ne mogu da pokriju rate kredita - kako dalje?!Kašnjenje građana u otplati kredita sve je veće, a od ukupno odobrenih zajmova u vrednosti 614 milijardi dinara, prema podacima Narodne banke Srbije, ne može da se vrati oko 60 milijardi dinara ili 9,2 odsto. Najveće kašnjenje je kod vraćanja rata za keš i potrošačke kredite, ali i izmirenja dugova za kreditne kartice i dozvoljeni minus. Ove dugove banke i najteže naplaćuju ukoliko klijent ne prima platu ili je ostao bez posla.

Jedna od mogućnosti koja se klijentima nudi kako bi im se olakšalo vraćanje obaveza je produženje roka vraćanja kredita za 24 meseca, što dovodi do smanjenja visine mesečne obaveze i olakšava vraćanje kredita. Klijentu se nudi i korišćenja grejs perioda u istom trajanju u okviru kojeg plaća samo kamatu. Za klijente koji su ostali bez posla postoji mogućnost privremene obustave plaćanja svih obaveza za kredit. „Preventiva“ je osiguranje za slučaj gubitka posla, koje obezbeđuje otplatu određenog broja rata. - Nivo problematičnih kredita je relativno visok i iznosi oko 20 odsto i taj problem treba da se rešava na sistemski način - kaže guverner NBS Jorgovanka Tabaković.

U NBS navode da su problematični krediti u potpunosti pokriveni rezervama za procenjene gubitke i da to obezbeđuje stabilnost bankarskog sektora Srbije. Centralna banka smatra da je za nju izazov rešavanje problema teško naplativih zajmova, ali da će se osloboditi sredstva za odobravanje novih kredita. - Očekujemo da će smanjenje problematičnih kredita kod stanovništva u narednom periodu doprineti što su banke prihvatile našu preporuku za korisnike stambenih kredita vezanih za švajcarski franak - navode u NBS. - Oni će otplaćivati kredit u određenom vremenskom periodu u manjim iznosima u odnosu na prvobitno ugovorene rate.

Izvor: Kamatica | 14. 9. 2013. Majmunska posla: bogati majmuni, kao i ljudi, lakše rizikujuNedavno sprovedeno istraživanje pokazalo je da čak i majmuni imaju sposobnost da donose ekonomske odluke. Naučnici su sproveli eksperiment koji je trajao 20 dana, i tokom kojeg su trenirali majmune da se kockaju. Naime, nudili su im dve posude s vodom. U jednoj je bilo manje vode i bila im je lako dostupna, dok je u drugoj posudi bilo mnogo više vode, ali šanse da dođu do nje bile se 50:50. Naučnici su bogatim majmunima smatrali one koji su u organizmu pre eksperimenta imali veće količine vode, a siromašnim one koji su bili dehidrirani. Otkriveno je da su „bogati“ majmuni uglavnom bili spremni da preuzmu rizik. Odnosno, radije su se odlučivali da pokušaju da dođu do veće količine vode, makar i ne uspeli u tome, umesto da „igraju na sigurno“. No, što su postajali žedniji svi majmuni su se više okretali ka sigurnijoj opciji. Naučnici su istakli da ovaj eksperiment oslikava racionalno odlučivanje ljudi. Odnosno to da siromašni ljudi investiraju u sigurne poslove, dok se bogati uvek odlučuju na rizik jer se ne plaše gubitaka.

Izvor: Novosti | 3. 9. 2013. Bankama dugujemo 38 milijardi na kreditnim karticama

Kartice su svoj bum na tržištu Srbije doživele pre finansijske krize, tokom 2005. i 2006. godine. Iluzija blagostanja u vidu sve dostupnijih bankarskih pozajmica dovela je do toga da se mnogi zaduže preko realnih mogućnosti.

Računica je, kaže ovaj bankar, jasna: što manji procenat mesečnog namirenja duga, to je teži izlaz iz ove dužničke priče.

Na žalost, stvarnost u Srbiji to ne omogućava. Čim namiri mesečno sledovanje od pet odsto, ukupan dug se korisniku smanji za nešto manji iznos od te rate (jer se zaračuna i kamata). Kao po pravilu, korisnici uglavnom odmah potom potroše i tih nekoliko raspoloživih procenata novca. I opet plaćaju kamatu na pun iznos. „Jedino rešenje za ovaj dug je refinansirajući gotovinski kredit“ ističe sagovornik. „Često on može da bude jeftiniji od kamate koja se plaća na karticu. Pozajmi se određeni iznos i kroz pet, šest godina, dužnik može da namiri ceo dug po kreditu kojim je finansirao namirenje kreditne kartice“.

Izvor: Kamatica | 1. 6. 2013. Komplikovana matematika - rešenje u vidu preporukeDugo očekivano rešenje i pomoć od države je i ovog puta izostala. Umesto toga od zakonodavca stigla je preporuka kako olakšati otplatu kredita u švajcarskim francima. Glavna odlika ove preporuke je krajnje komplikovana matematika. Naime, da bi korisnici kredita osetili bilo kakav benefit u svojim novčanicima, bankari moraju svakog meseca na dan dospeća aktuelne rate, odnosno na dan plaćanja rate kredita da primene korektivni faktor koji će rezultirati uštedom. I tako 3 godine, odnosno najmanje 36 puta! Ušteda koja se ostvaruje ovakvim načinom obračuna se zapisuje negde sa strane, kumulira i čeka da prođe 3 godine, ovog puta bez ikakvih troškova i najvažnije, obračuna kamate, pa se onda otplaćuje u ratama koje su ne više od iznosa poslednjeg plaćenog anuiteta! Ova posebna računica bi se zaista morala primenjivati svaki put na dan dospeća/plaćanja rate kredite, jer je u računici neophodan odnos EUR/CHF pri odobravanju kredita i odnos EUR/CHF pri naplati svake dospele rate, kako bi se izračunao korektivni faktor. Da bi se izračunao korektivni faktor, uzima se odnos EUR/CHF pri odobravanju kredita, umanjuje za maksimum 8 odsto, čime se dobija obračunski odnos EUR/CHF. Na dan dospeća/plaćanja rate kredita trenutni odnos EUR/CHF se upoređuje sa obračunskim odnosom čime se dobija korektivni faktor koji se primenjuje na trenutni kurs po kojem se rata kredita uplaćuje.

Na konkretnom primeru matematika kaže sledeće: 1.6.2007. godine Kursevi na dan 01.06.2007. 1.6.2013 .godine Kursevi na dan 1.6.2013. Iznos rate kredita nakon primenjene korekcije – korektivni faktor 0,82379 na današnji dan 358,58 CHF, prevalutirano u EUR 286,88 = za plaćanje u dinarima na današnji dan 32.145,27 dinara.

Ušteda za ovu jednu ratu kredita u odnosu na današnji kurs iznosi oko 6.922 dinara. Da komplikovana matematika ne bi bila još komplikovanija potrudio se zakonodavac nudeći i gotovo rešenje u vidu excel kalkulatora koji računa ovu računicu, ali ostaje pitanje koliko banke žele i mogu da sistemski primene ovo rešenje kako bi se izbeglo ono što se godinama unazad ne praktikuje u vidu ručnih obračuna i dodatnog opterećenja prezauzetih bankara.

Izvor: Blic | 14. 5. 2013. Građani bankama duguju 593 mlrd. dinara

Ukupni krediti preduzeća, preduzetnika i građana u Srbiji na kraju aprila iznosili su 2.259 milijardi dinara, što je 2,2 odsto manje nego na kraju marta. Pozajamice preduzećima su bile 1.559 milijardi dinara i za tri odsto su manje nego na kraju marta, objavilo je Udruženje banaka Srbije. Preduzetnicu su za 4,1 odsto bili manje zaduženi, u iznosu od 107,2 milijarde dinara, dok su građani za 0,4 odsto bili više zaduženi, u vrednosti 592,9 milijardi dinara. Najveći rast, od 2,4 odsto, imali su gotovinski krediti stanovništvu, koji su na kraju aprila iznosili 173,4 milijarde dinara. Stambeni i krediti za adaptaciju su bili u vrednosti 333,4 milijarde dinara, što je 0,4 odsto manje nego na kraju marta, dok su potrošački krediti smanjeni za 1,2 odsto, na 28,9 milijardi dinara. Poljoprivredni krediti su iznosili 30,2 milijarde dinara i za 0,2 odsto su veći nego na kraju marta. Generalni sekretar Udruženja banaka Srbije Veroljub Dugalić je istakao da je u aprilu smanjeno kašnjenje u otplati kredita, sa 12,5 odsto, koliko je iznosilo na kraju marta, na 11,8 odsto.

Izvor: Tanjugbiz | 14. 5.2 013. Privreda bankama duguje oko 3 mlrd. evraPrema nezvaničnim podacima, srpska privreda duguje bankama oko tri milijarde evra, a procenjeno je da 19.000 privrednih društava i 16.000 preduzetnika kasni sa izvršavanjem svojih obaveza više od 90 dana. Direktorka Centra za usluge i posredovanje Privredne komore Srbije Nermina Ljubović kaže da je učešće takozvanih problematičnih kredita u ukupnom iznosu odobrenih, veoma veliko, i da u obzir treba uzeti i obavezu rezervisanja sredstava od strane banaka, za koju se takođe procenjuje da iznosi oko tri milijarde evra. - A ukupna aktiva banaka u Srbiji je, kako kažu, oko 5,5 milijardi evra, što pokazuje stravičan odnos između plusnog i minusnog salda - kazala je Ljubović. Prema njenim rečima, jedan od načina da se ova situacija promeni jeste sporazumno finansijsko restrukturiranje privrednih društava, odnosno postupak redefinisanja dužničko - poverilačkih odnosa i utvrđivanje otplate postojećih dugova pod novim uslovima.

Izvor: Novosti | 1. 4. 2013. Srbima preskupi krediti, makar bili i beskamatniVeroljub Dugalić, generalni sekretar Udruženja banaka Srbije, kaže da je „trenutno isplativije uzeti zajam vezan za evro, pošto kurs miruje, a kamatne stope su znatno niže nego na dinare“. „Svi ozbiljni analitičari reći će vam da je ovakvo stanje kursa teško održivo na duži rok. Ipak, ko je mogao da predvidi da će kurs sa lanjskih 118 sada biti 111 dinara za evro“ kaže Dugalić i navodi da je na rok otplate do godinu dana svakako isplativije zadužiti se u evrima. „Na srednji rok od godinu do pet, to je već znak pitanja, dok je isplativost zaduženja na rok duži od pet godina nemoguće ozbiljno proceniti“ dodaje Dugalić. Da klijenti banaka dinaru ne veruju na dugi rok, pokazuju i zvanični podaci centralne banke. Građani na ime stambenih zajmova u dinarima duguju 2,3 milijarde dinara, dok je čak 307,4 milijarde dinara ovih kredita vezano za stranu valutu. Drugačije je kod keš kredita, gde je za devize vezano 29,1 milijardu dinara uzetih zajmova, dok je 117,4 milijarde odobreno u dinarima.

Cena gotovinskog kredita u dinarima gotovo duplo veća nego kod onih vezanih za evro. Kredit sa deviznom klauzulom košta oko 12, 13 odsto godišnje, dok dinarskog zajma nema ispod 20 odsto kamate. Uprkos ceni, ali i činjenici da skok evra lane ipak nije uspeo da „pojede“ razliku u kamatnim stopama, većina dužnika opredelila se za dinarski zajam. On, ipak ima jednu prednost nad zaduživanjem u evrima. Banke, naime, ne zahtevaju bilo kakvo učešće ili depozit kada zajmite dinare dok ih propisi obavezuju da za svaki pozajmljeni evro, banci „poverite“ na čuvanje 30 centi, sve dok ne namirite dug.

Izvor: Makroekonomija, 26. 3. 2013. Da vratimo dug treba da radimo 68 meseci za džabeUkupan dug države, privrede i stanovništva bankama iznosio je 40.849 miliona dinara na kraju januara i smanjen je za 171 milion evra u odnosu na kraj 2012. godine Stanovništvo je povećalo dug za 18 miliona evra, javni dug je smanjen za 125 miliona, a dug privrede smanjen je za 42 miliona. U odnosu na kraj januara 2012. ukupan dug povećan je za 2,6 milijarde evra. Broj zaposlenih u Srbiji iznosio je 1.717 hiljada i smanjen je za 6,3 hiljade u odnosu na decembar, i za 22,4 hiljade, u odnosu na januar 2012. godine.

Ukupan dug po zaposlenom iznosio je 23.798 evra i smanjen je za 12 evra, u odnosu na decembar dok je povećan za 1.804 evra u odnosu na januar 2012. Da bi se otplatio ukupan dug u januaru je bilo potrebno 68 mesečnih fondova neto zarada, što je za 5,3 mesečna fonda više nego u decembru, a za 4,1 fond više nego u januaru 2012. godine.

|

||||||||||||||||||||||||||||||||||||||

Trenutno šestomesečni Euribor iznosi 2,37 odsto, a granicu od 2 odsto je prešao polovinom oktobra. Tromesečni Euribor sada je vrlo blizu iste granice, i trenutno iznosi 1,92 odsto. Ipak, ova poskupljenja ne oslikavaju se na rate kredita ljudi u Srbiji momentalno, već banke u Srbiji rate kredita usklađuju na tačno definisane datume.